この記事を要約すると

- 相続登記は2024年4月から義務化され、相続から3年以内の申請が必要です。未登記の場合、過料の対象となるほか、不動産の売却や担保設定もできなくなります。

- 相続登記を怠ると、2024年4月以降は10万円以下の過料が科される可能性があります。第三者との取引が難しくなるため、不動産の有効活用が制限されます。

- 自分で相続登記を行う場合、登録免許税や書類取得費用のみで行えます。専門家報酬がかからず節約になりますが、手続きは煩雑で時間がかかる点に注意が必要です。

1. 相続登記について

故人の財産に、土地や建物といった不動産がある場合は、相続登記という手続きが必要となります。

相続登記では、戸籍や不動産の評価証明書などの必要書類を取得し、相続関係説明図や遺産分割協議書、登記申請書などを作成した上で、登録免許税を計算して法務局に申請します。

この手続きを行うことで初めて、登記簿に不動産を取得した新たな相続人が記載され、不動産の所有権が法的に認められます。不動産を売却したり、担保に入れたりするためには、この相続登記が不可欠です。

2. 相続登記の義務化について

相続登記は、2024年4月に義務化されました。この改正により、相続登記を怠った場合には罰則が科されることとなります。

以下では、その理由や開始時期、具体的な罰則について詳しく解説します。

2-1. 相続登記が義務化された理由

相続登記の義務化は、不動産の所有者が不明確なまま放置されることを防ぐために導入されました。

特に地方においては、相続登記が行われず、その所有者が不明となった土地が増加しており、これによって地域の開発や適切な管理の障害となっていました。

相続登記の義務化により、不動産の所有者情報が最新の状態に保たれることが期待されています。

2-2. 相続登記の義務化の開始時期

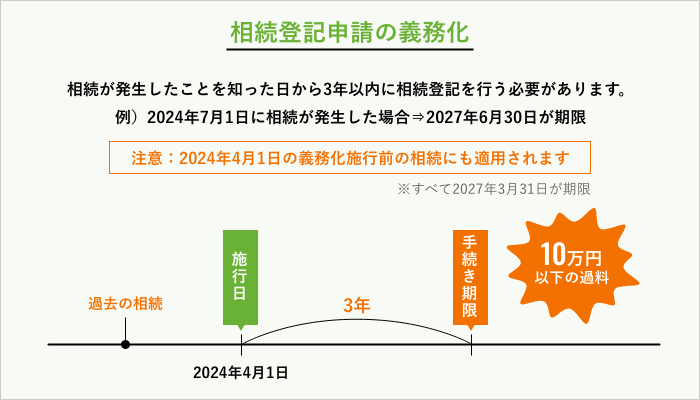

相続登記の義務化は、2024年(令和6年)4月1日から開始されました。

2-3. 相続登記の期限と罰則

相続登記は、原則として相続が発生してから3年以内に行うことが求められます。

この期限を過ぎると、10万円以下の過料が科される可能性があります。

3. 過去の相続の扱い

2024年4月1日より前に発生した相続で、相続登記をしていなかったものにも、義務化の規定は適用されます。

登記完了の期限は2027年3月末です。正当な理由なく期限を過ぎた場合には、過去に相続した不動産に対しても10万円以下の過料が科されることがありますので注意しましょう。

この措置により、相続登記が終わっていない不動産も整理され、所有者の情報が正確に表示されることが期待されています。

4. 相続登記がすぐに進められないときは相続人申告登記

音信不通の相続人がいる場合や、相続人間で遺産分割協議がまとまらない場合には、相続登記を履行することが難しいことがあります。

このような場合に、より簡単に相続登記の申請義務を履行できる「相続人申告登記」の制度が2024年4月から始まりました。

この制度では、相続人が「不動産所有者である故人について相続が発生したこと」と、「自分がその相続人のうちの一人であること」を法務局に申告することによって、相続登記の申請義務を履行したとみなされます。

申告は、書面やオンラインで行うことができ、通常の相続登記で必要な押印や電子署名も不要です。

制度の概要

相続人申告登記は、相続人が、「所有者である登記名義人に相続が発生したこと」と「自身がその相続人であること」を法務局に申し出ることで行います。

これにより、登記簿にその旨が記載され、暫定的に相続登記の申請義務を履行したとみなされるため、期限内に相続登記ができない場合の罰則を免れることができます。

ただし、自分が所有者として登記名義が変更されるわけではないので、その点には注意が必要です。

利用するメリット

相続人申告登記のメリットは以下の通りです

- 期限内に手続きを行うことで、相続登記の申請義務を果たしたとみなされる。

- 相続人が複数いる場合でも、単独で申請が可能。

- 必要な書類が少なく、戸籍謄本、除籍謄本等や住民票のみで申請できる。

ただし、この申告は相続人の存在を証明するだけであり、不動産の名義は変更されません。

売買等を行いたい場合には、相続登記が必要です。

5. 相続登記の手続き方法

相続登記の手続きは以下の通りです。

①必要書類の準備

②遺産分割協議の実施

相続人全員で遺産分割の方法を決定し、遺産分割協議書を作成します。これは全員の合意が必要です。

③相続関係説明図の作成や登記申請書の作成

④申請書類や添付書類の提出

不動産の存する管轄の法務局に登記申請書等と必要書類を提出します。

⑤登記完了の確認

登記が完了したら登記簿謄本を取得して、新しい所有者が正しく記載され、その他登記に不備がないかを確認します。

遺言書が無い場合、相続人間での遺産分割協議が必要となり、手続きが複雑化することがあります。

6. 相続登記は自分でできる?

相続登記を自分で行うことは可能ですが、以下の点を考慮する必要があります。

【メリット】

費用の節約: 専門家に依頼する費用(報酬の15万円程度)を節約できます。

【デメリット】

必要書類の収集や申請書などの書類作成は、手間がかかり複雑です。

特に初めて行う場合は困難であり、多くの時間を費やすことになります。

また、書類不備や申請ミスにより手続きが遅れることがあります。

相続登記をスムーズに進めるためには、専門家(司法書士)に依頼することが安心で確実です。

7. 相続登記の手続き代行と費用

相続登記の手続きを専門家に依頼する場合、主に以下の費用が発生します:

司法書士報酬

相続登記の手続きを専門家に依頼する場合、司法書士へ支払う報酬がかかります。相続登記の報酬は一概には言えませんが、一般的には15万円程度が目安です。

登記申請のみを依頼するか、戸籍謄本取得や遺産分割協議書作成などの付随業務も依頼するかによって報酬が変わります。

どこまで依頼するかを明確にしておくと、報酬を低く抑えることができるでしょう。

登録免許税

登記を行う際に発生する税金で、固定資産税評価額の0.4%がかかります。

例えば、不動産の評価額が1,000万円の場合、4万円の登録免許税が必要となります。

書類取得費用

出生~死亡までの連続した戸籍謄本や住民票などの書類取得費用も必要です。

これらの費用は、相続人が自分で手続きを行っても、司法書士などの専門家に依頼しても同じ金額がかかります。

ただし、専門家に依頼することで、書類の準備や申請手続きのミスを防ぎ、スムーズに登記を完了させることができるほか、法務局とのやり取りや書類作成の負担を抑えられます。

特に手続きが複雑な場合や時間がない場合には、専門家に依頼することは多くの利点があるでしょう。

8. よくある質問

| Q1:相続登記の手続きを行う際に必要な書類は何ですか? |

| A1:必要な書類は、戸籍謄本、遺産分割協議書、法定相続人全員の印鑑証明書、相続関係説明図、不動産の登記簿謄本などです。これらを用意して申請します。 |

| Q2:相続登記を行う際の費用はどのくらいかかりますか? |

| A2 : 自分で手続きを行う場合は、登録免許税が主な費用となります。専門家に依頼する場合は、司法書士報酬などが追加でかかり、十数万円が目安です。 |

| Q3 : 相続登記の手続きをしないとどうなりますか? |

| A3 : 2024年4月からは、相続登記を怠ると10万円以下の過料が科される可能性があります。また、相続登記を行わないと、不動産の売却や担保設定ができなくなります。 |

| Q4 : 相続登記をすぐに進められない場合の対応方法は? |

| A4 : 相続登記をすぐに行えない場合は、相続人申告登記を行うことができます。これは、相続人の存在を登記簿に記載する暫定的な措置です。 |

| Q5 : 相続登記は自分で行うべきですか、それとも専門家に依頼すべきですか? |

| A5 : 自分で行うことも可能ですが、手続きが複雑であるため、専門家に依頼する方が安心です。 |

9. nocosにできること

nocosを運営するNCPグループは、司法書士・行政書士・税理士等の有資格者100名以上を要する、相続手続きに特化した専門集団です。2004年の創業以来、累計受託件数89,000件以上の実績を重ね、現在、日本全国での相続案件受託件数No.1※となっています。全国の最寄りの事務所やご自宅へのご訪問、オンライン面談等で資格者が直接ご相談を承りますので、まずはお気軽にお問い合わせください。