この記事を要約すると

- 相続税の基礎控除の計算方法について

- 実際の相続税の計算方法について

- 相続税の配偶者の税額軽減について

1. 相続税の申告が必要か確認しよう

相続税が発生するかどうかは、まず基礎控除額を超える遺産があるかどうかで判断します。

遺産総額が基礎控除額以下であれば、相続税の申告も納付も必要ありません。しかし、遺産総額が基礎控除額を超えた場合は、相続税の申告義務が生じます。

ただし、申告が必要な場合でも、配偶者の税額軽減や小規模宅地等の特例などを活用することで、結果的に相続税が発生しないこともあります。そのため、実際の納税義務があるかどうかは、これらの特例適用後の最終的な計算結果に基づいて判断されます。

1-1. 基礎控除額の計算方法

相続税の基礎控除額は以下の計算式で求められます。

基礎控除額 = 3,000万円 + 600万円 × 法定相続人の数

例えば、亡くなった方(被相続人)に配偶者と子供2人がいる場合、法定相続人は3人となり、基礎控除額は次のようになります。

3,000万円 + 600万円 × 3人 = 4,800万円

この基礎控除額を超える額の遺産がある場合、相続税の対象となります。

1-2. 法定相続人とは?

法定相続人とは、民法で定められた被相続人の遺産を引き継ぐ権利のある人を指します。相続順位は以下の通りです。

■常に相続人となる者:配偶者

■第一順位:子供(子供が既に亡くなっている場合は孫が代襲相続)

■第二順位:直系尊属(親や祖父母)

■第三順位:兄弟姉妹(兄弟姉妹が既に亡くなっている場合は甥・姪が代襲相続)

法定相続人の人数によって基礎控除額が変わるため、誰が相続人になるのかを正確に把握することが大切です。

2. シミュレーションの前提条件

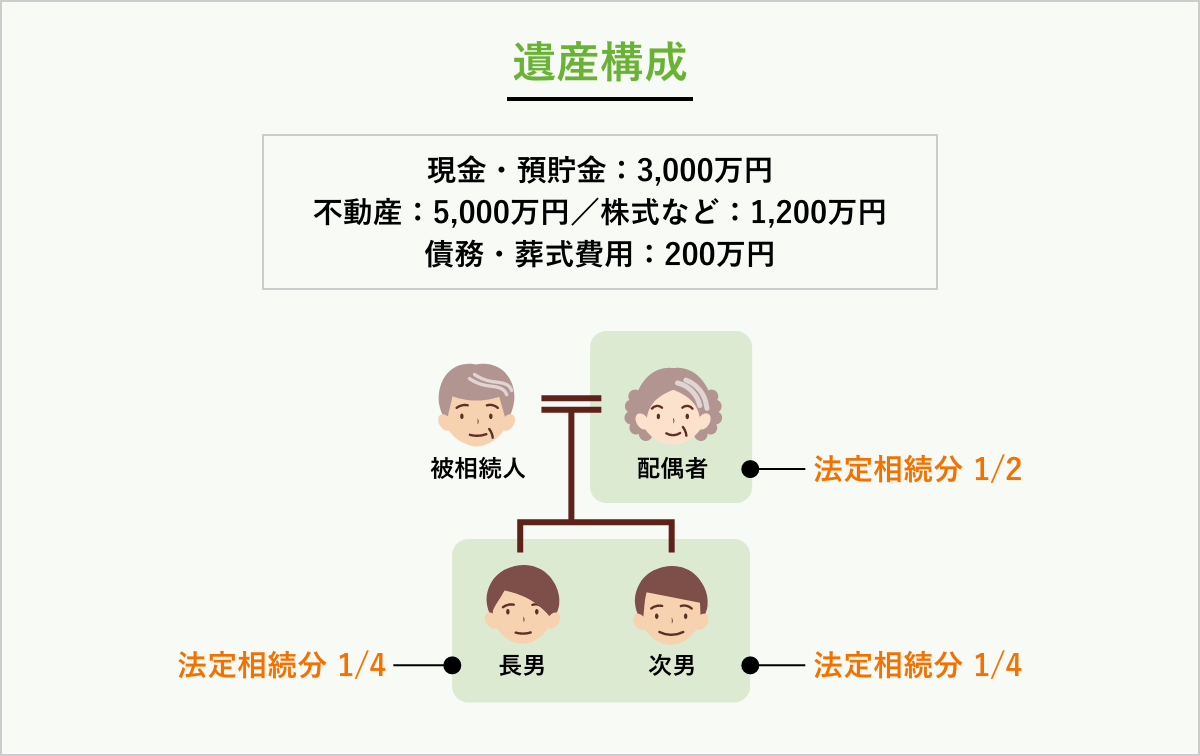

シミュレーションを行うための条件を以下に設定します。

家族構成:配偶者と子供2人(長男と長女)が法定相続人

遺産構成:現金・預貯金:3,000万円、不動産:5,000万円、株式など:1,200万円、債務および葬式費用:200万円

法定相続分:妻:2分の1、長男:4分の1、長女:4分の1

それでは、この条件を基に相続税の計算を具体的に進めていきます。

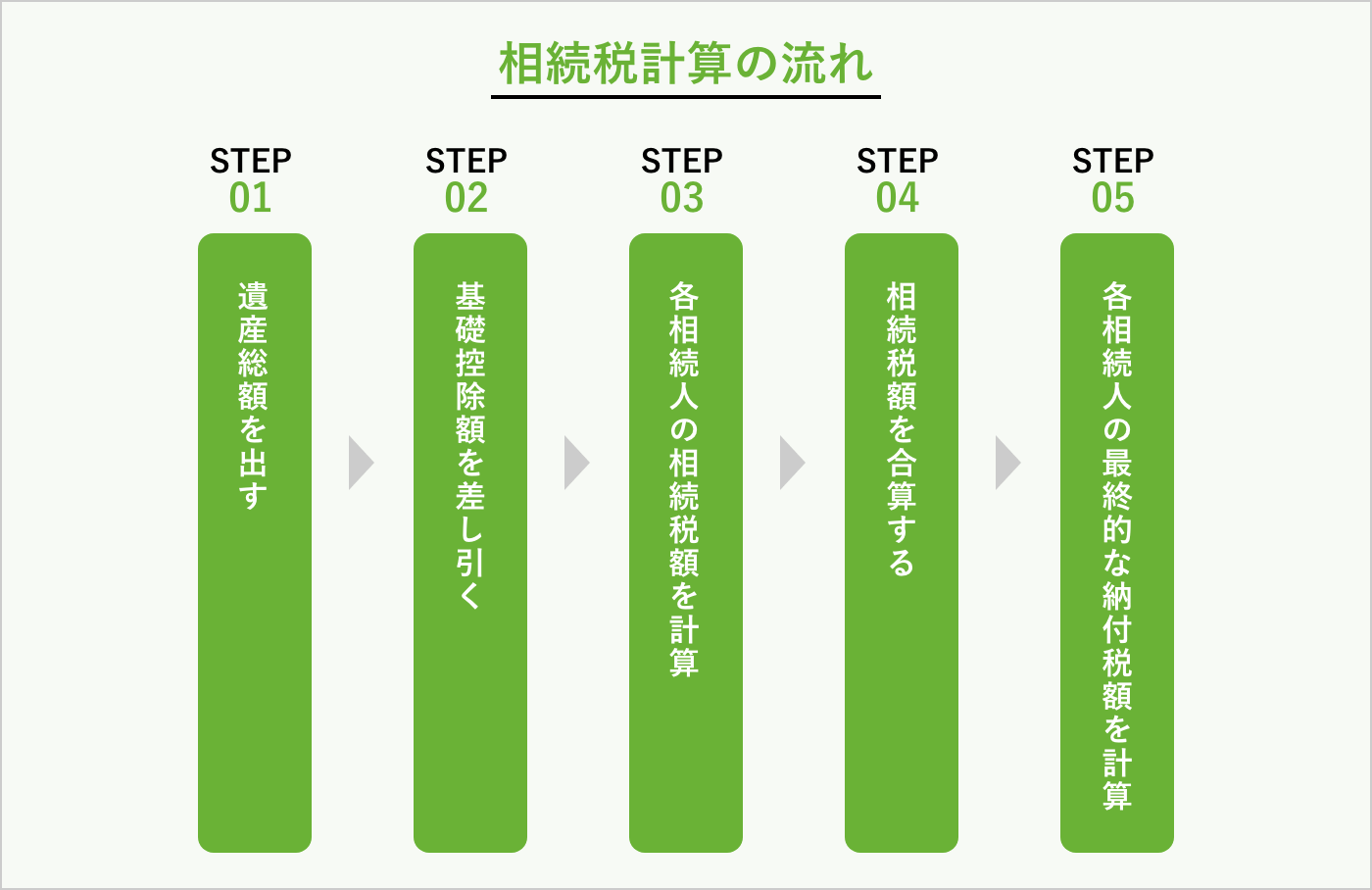

3. 相続税を計算してみよう

ここから、相続税の計算手順を具体的なシミュレーションとして解説します。5つのステップに沿って、実際の計算内容を確認していきましょう。

3-1. STEP1|遺産総額を出す

まずは、被相続人が所有していた財産をすべて評価し、遺産総額を計算します。

遺産総額には、現金や預貯金、不動産、株式といった「プラスの財産」と、借金や葬式費用などの「マイナスの財産」が含まれます。

また、生命保険金や死亡退職金などの「みなし相続財産」も遺産総額に含める必要があります。

【今回の遺産総額】

遺産総額 = 3,000万円 + 5,000万円 + 1,200万円 – 200万円 = 9,000万円

3-2. STEP2|基礎控除額を差し引く

遺産総額から基礎控除額を差し引き、課税遺産総額を算出します。

基礎控除額:3,000万円 + 600万円 × 3人 = 4,800万円

課税遺産総額 = 9,000万円 – 4,800万円 = 4,200万円

遺産総額9,000万円は基礎控除額4,800万円を超えるため、相続税が発生します。

3-3. STEP3|法定相続分に応じた各相続人の相続税額を計算する

課税遺産総額を法定相続分で分割し、各相続人の相続税額を計算します。

① 法定相続分に基づく金額

■配偶者:4,200万円 × 1/2 = 2,100万円

■長男:4,200万円 × 1/4 = 1,050万円

■長女:4,200万円 × 1/4 = 1,050万円

② 税率表に基づいて税額を計算

| 取得金額 | 税率 | 控除額 | 税額 |

|---|---|---|---|

| 配偶者:2,100万円 | 15% | 50万円 | 265万円 |

| 長男:1,050万円 | 15% | 50万円 | 107万5,000円 |

| 長女:1,050万円 | 15% | 50万円 | 107万5,000円 |

3-4. STEP4|相続税額を合算する

各相続人の仮の相続税額を合算すると、以下の通りになります。

相続税総額:265万円(配偶者) + 107万5,000円(長男) + 107万5,000円(長女) = 480万円

3-5. STEP5|各相続人の最終的な納付税額を計算する

最終的な相続税額は、遺産分割協議で決まった分割割合に基づいて計算します。

本ケースでは、以下の割合で遺産を分割します。

■妻:10分の6

■長男:10分の3

■長女:10分の1

この割合をもとに、各相続人の納付税額を計算します。また、配偶者の税額軽減を適用します。

【配偶者の税額軽減とは】

配偶者が相続する財産に対して、以下のいずれか高い方の金額までは相続税が課されません。

■1億6,000万円

■配偶者の法定相続分相当額

今回のケースでは、配偶者の実際の相続分は5,400万円であり、控除額の範囲内のため、

配偶者の相続税額は0円となります。

長男の最終納付税額:480万円 × (10分の3) = 144万円

長女の最終納付税額:480万円 × (10分の1) = 48万円

今回のシミュレーションで、相続税の計算手順の具体的なイメージができたかと思います。

法定相続人の人数に応じて基礎控除額が変わり、財産の内容や評価額によって課税額も異なります。

複雑な計算に不安がある場合は、税理士のサポートを受けるのもひとつの方法です。

適切な計算と申告を行い、スムーズに相続手続きを進めましょう。

4. よくある質問

| Q1. 相続税の申告期限はいつまでですか? |

| A1.被相続人が亡くなった日の翌日から10ヶ月以内に相続税の申告と納付を行う必要があります。期限を過ぎると延滞税や無申告加算税が発生する可能性があるため、早めの準備が重要です。 |

| Q2. 配偶者の税額軽減を利用すれば、配偶者の相続税がゼロになるのですか? |

| A2. 配偶者の税額軽減により、配偶者が相続する財産が1億6,000万円以下、または法定相続分相当額以下の場合、相続税はかかりません。ただし、適用を受けるためには相続税の申告が必要です。税額がゼロになる場合でも、申告を忘れないようにしましょう。 |

| Q3. 死亡保険金は相続税の対象になるのですか? |

| A3. 死亡保険金には「法定相続人1人あたり500万円」の非課税枠があり、枠を超える部分のみが課税対象です。非課税枠内であれば相続税がかからないため、計算時に必ず確認しましょう。 |

| Q4. 申告期限を過ぎてしまった場合のペナルティはありますか? |

| A4.はい。期限内に申告を行わないと、延滞税や無申告加算税が発生することがあります。 |

| Q5. 法定相続分で分割せずに相続した場合、計算はどうなりますか? |

| A5.相続税計算は法定相続分に基づいて行いますが、実際の分割方法に応じて納税額を調整することになります。最終的な納税額は、実際に取得する割合に応じて配分されるため、遺産分割協議の結果を反映させて計算を行います。 |

5. nocosにできること

nocosを運営するNCPグループは、司法書士・行政書士・税理士等の有資格者100名以上を要する、相続手続きに特化した専門集団です。2004年の創業以来、累計受託件数80,000件以上の実績を重ね、現在、日本全国での相続案件受託件数No.1※となっています。全国の最寄りの事務所やご自宅へのご訪問、オンライン面談等で資格者が直接ご相談を承りますので、まずはお気軽にお問い合わせください。