この記事を要約すると

- 遺留分とは、配偶者や子どもなどの法定相続人に最低限保障される遺産の取得分です。法定相続分とは異なり、遺言があっても奪えない権利で、侵害された場合は金銭で請求できます。

- 遺留分は、直系尊属のみが相続人の場合は法定相続分の1/3、配偶者や子どもがいる場合は法定相続分の1/2です。相続人の構成により割合が異なる点に注意が必要です。

- 資産を遺す人の生前のうちに、その相続人にあたる人が家庭裁判所に申述することで、あらかじめ遺留分を放棄することも可能です。ただし、正当な理由が必要で、全ての相続人に適用できるわけではありません。

1. 遺留分の基本的な仕組み

1-1. 遺留分とは?

遺留分とは、兄弟姉妹以外の法定相続人に最低限保障される遺産の取得分をいいます。

遺留分は、配偶者や子どもなどの近しい相続人の生活を最低限保障するための制度で、被相続人(亡くなった人)が遺言などで自由に財産を分配したとしても、奪うことができません。

例えば、被相続人が遺言で「すべての財産を特定の第三者に遺す」と指定したとしても、遺留分を持つ相続人は、その分を請求する権利があります。

1-2. 法定相続分と遺留分の違い

法定相続分とは、遺言書がない場合に、法定相続人が受け取ることのできる遺産の割合の目安であり、必ずしもこの割合で相続しなければならないわけではありません。したがって、遺産分割協議で相続人全員が合意すれば、分け方は自由です。

一方、遺留分は、遺産の取得分を最低限保障するものであり、遺言があっても奪えない権利です。

法定相続と遺留分は、異なる概念であり、認められる人の範囲や割合、対象になる財産、用いられる場面など様々な違いがあります。

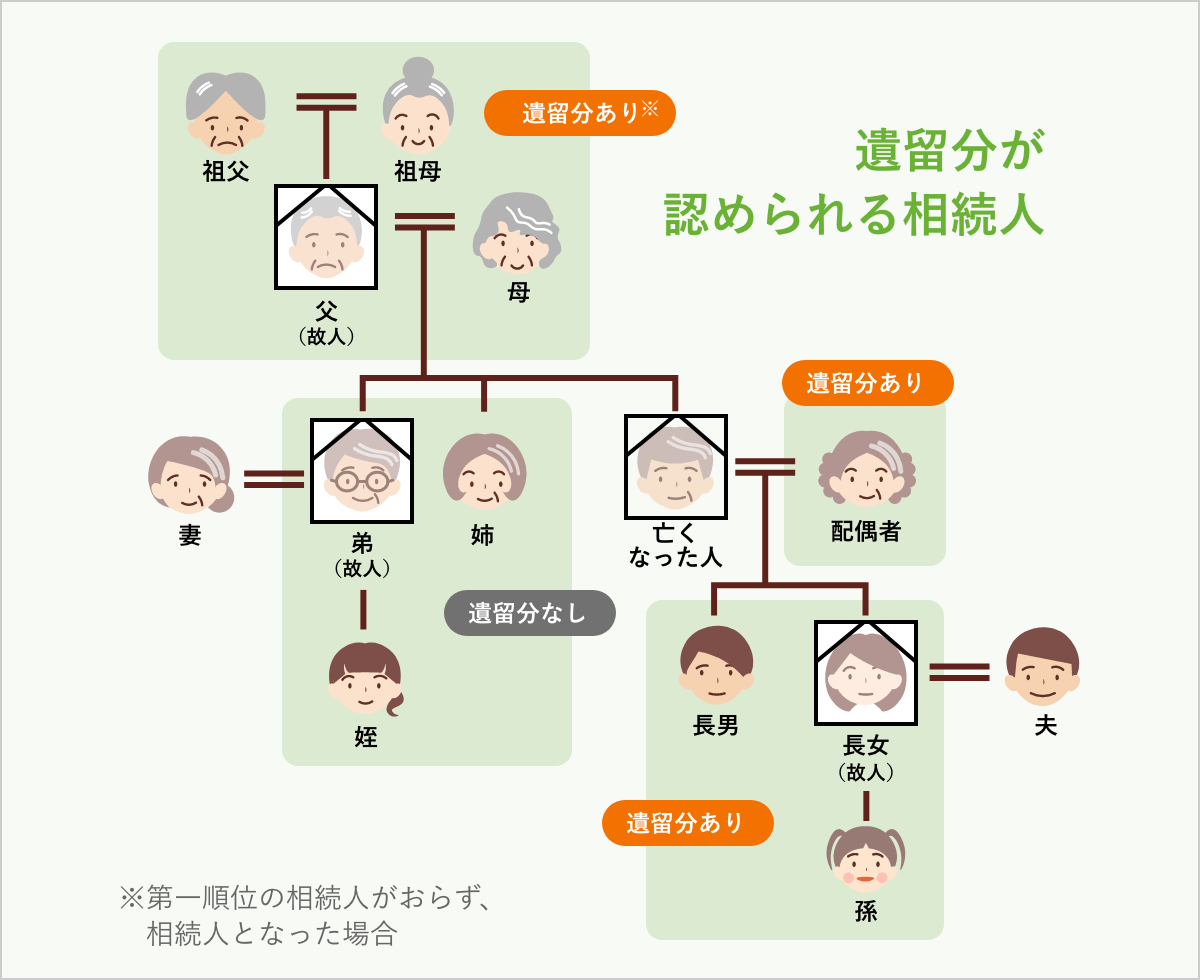

2. 遺留分を受け取れる相続人の範囲

2-1. 遺留分が認められる相続人

遺留分は、すべての相続人に対して認められているわけではありません。

「生活を最低限保障する」という目的から、次の相続人にのみ遺留分が認められます。

■配偶者

被相続人の配偶者は、常に遺留分を持ちます。これは、夫や妻が亡くなった後も生活を続けていくために必要な最低限の財産を保障するためです。

■子供、孫などの直系卑属

被相続人の子供や孫、ひ孫も遺留分を持っています。

子供がすでに亡くなっている場合、その子供(被相続人から見て孫)が代襲相続人として遺留分を受け取ることができます。

■親、祖父母などの直系尊属

被相続人に子供がいない場合は、親や祖父母などの直系尊属に遺留分が認められます。親、祖父母は被相続人と一緒に暮らしているケースも多く、経済的に困る可能性も高いことから認められています。

2-2. 遺留分が認められない相続人

一方で、次に該当する人には遺留分が認められていません。

■兄弟姉妹や甥姪

被相続人の兄弟姉妹や兄弟姉妹がすでに亡くなっている場合に相続人になる甥や姪には、遺留分の規定は適用されません。したがって、兄弟姉妹は法定相続人になることはあっても、遺留分を請求する権利はありません。

これは、兄弟姉妹は被相続人との関係が遠く、また、生計が別になっているケースが多く生活に困る可能性は低いと考えられるためです。

■相続放棄をした人

相続放棄をした相続人は、法律上、初めから相続人でなかったことになるため、遺留分もなくなります。

■相続欠格者・相続廃除された人

欠格事由に該当し、相続権を失った場合や被相続人に対して虐待や重大な侮辱、その他の著しい非行などをしたことで相続人から廃除された場合、遺留分の権利はなくなります。

ただし、代襲相続は適用されますので、相続欠格者・相続廃除された人がすでに亡くなっていた場合、相続欠格者や相続廃除された人に子供がいれば、その子に遺留分が認められます。

3. 遺留分の割合とその計算方法

3-1. 遺留分の割合の基本ルール

遺留分の割合は、相続人の種類や組み合わせによって異なります。

遺留分は「法定相続分の半分」が基本ですが、直系尊属のみが相続人の場合は割合が異なります。

具体的には以下のルールに従います。

| 相続人 | 遺留分割合 |

|---|---|

| 直系尊属(故人の両親・祖父母)のみが相続人の場合 | 法定相続分の1/3 |

| それ以外の場合(配偶者や子供が相続人に含まれる場合など) | 法定相続分の1/2 |

各相続人の遺留分割合は、法定相続分に遺留分割合(1/2または1/3)を掛けて求めます。

次に、その結果を遺留分算定の基礎となる遺産額に掛けて個別の遺留分の金額を計算します。

個別の遺留分額の計算式は次のとおりです。

遺留分算定の基礎となる遺産額×法定相続分×遺留分割合=個別の遺留分額

なお、遺留分侵害額の計算の際には、遺言で受け取っている財産など既に遺留分権利者が得た利益がある場合はその分を控除し、借金などの遺留分権利者が承継する債務がある場合は加算します。

したがって、遺留分侵害額の計算式は次のとおりです。

遺留分額-遺留分権利者の得た利益+承継する債務=遺留分侵害額

では、以下で具体例をみていきましょう。

3-2. 具体例①:配偶者と子供2人が相続人の場合

[ 遺産総額:3,000万円 ]

法定相続分:配偶者:1/2、子供の法定相続分:1/2(1/4ずつ)

[ 遺留分割合:法定相続分の1/2 ]

・配偶者の遺留分割合: 1/2(法定相続分) × 1/2(遺留分割合) = 1/4(個別の遺留分割合)

・子供1人あたりの遺留分割合:1/4(法定相続分) × 1/2(遺留分割合) = 1/8(個別の遺留分割合)

【個別の遺留分額の計算】

[ 配偶者の遺留分額 ]

3,000万円(遺産総額)×1/4(個別の遺留分割合) = 750万円

[ 子供1人あたりの遺留分額 ]

3,000万円(遺産総額)×1/8(個別の遺留分割合) = 375万円

■遺留分権利者の得た利益・承継する債務

子供のうち1人(長男)が、被相続人が亡くなる5年前に500万円の贈与(特別受益)を受けていた場合、その500万円を遺留分額から差し引きます。

【遺留分侵害額の計算】

配偶者:

750万円(遺留分額) - 0円(得た利益) = 750万円

長男(特別受益あり):

375万円(遺留分額) - 500万円(得た利益) = 0円 ※すでに遺留分を超過しているため侵害額なし

二男(特別受益なし):

375万円(遺留分額) - 0円(得た利益) = 375万円

3-3. 具体例②:配偶者と直系尊属(親)が相続人の場合

が相続人の場合.png)

[ 遺産総額:3,000万円 ]

法定相続分:配偶者:2/3、父母:1/3(1/6ずつ)

[ 遺留分割合:法定相続分の1/2 ]

・配偶者の遺留分割合:2/3(法定相続分) × 1/2(遺留分割合) = 2/6(4/12)(個別の遺留分割合)

・父母それぞれの遺留分割合:1/6(法定相続分) × 1/2(遺留分割合) =1/12(個別の遺留分割合)

【個別の遺留分額の計算】

[ 配偶者の遺留分額 ]

3,000万円 × 2/6(個別の遺留分割合) = 1000万円

[ 父母それぞれの遺留分額]

3,000万円 ×1/12(個別の遺留分割合) = 250万円

■遺留分権利者の得た利益・承継する債務

被相続人が配偶者に500万円を相続させる旨の遺言を残していた場合、配偶者は500万円をすでにいるため、遺留分額から差し引きます。

【遺留分侵害額の計算】

配偶者の遺留分侵害額:

1000万円(遺留分額) - 500万円(得た利益) = 500万円

父の遺留分侵害額:

250万円(遺留分額) - 0円(得た利益) = 250万円

母の遺留分侵害額:

250万円(遺留分額) - 0円(得た利益) = 250万円

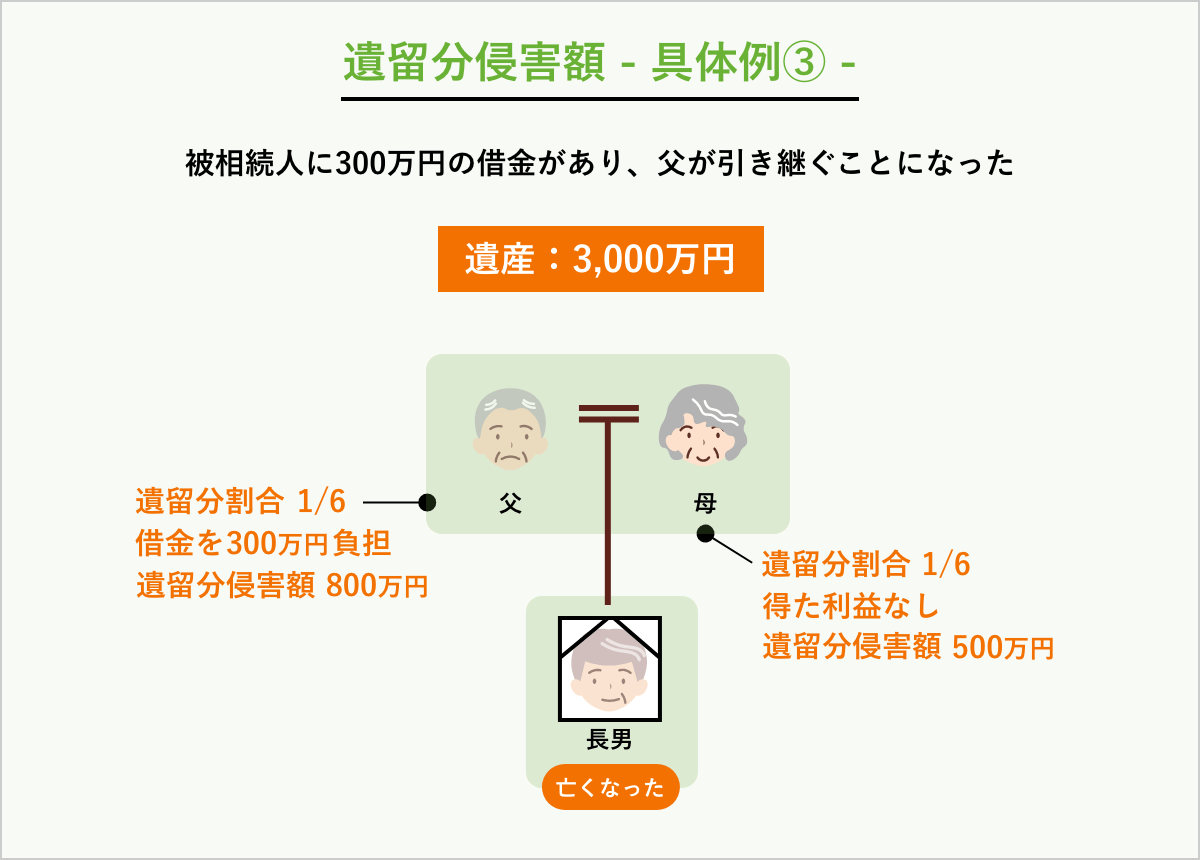

3-4. 具体例③:父母が相続人の場合

[ 遺産総額:3,000万円 ]

法定相続分:1/2ずつ

[ 遺留分割合:法定相続分の1/3 ]

・父母それぞれの遺留分割合: 1/2(法定相続分) × 1/3(遺留分割合) = 1/6(個別の遺留分割合)

【個別の遺留分額の計算】

[ 父母それぞれの遺留分額 ]

3,000万円(遺産総額) × 1/6(個別の遺留分割合) = 500万円

■遺留分権利者の得た利益・承継する債務

被相続人に300万円の借金があり、父が引き継ぐことになった場合、遺留分額に加算します。

【遺留分侵害額の計算】

父の遺留分侵害額:

500万円(遺留分額) - 0円(得た利益)+300万円(承継する債務) = 800万円

母の遺留分侵害額:

500万円(遺留分額)- 0円(得た利益) = 500万円

4. 遺留分算定の基礎となる遺産額とは?

ここまで遺留分割合と計算方法についてご説明してきましたが、遺留分の計算においては、基礎となる遺産額を正確に把握することが重要です。計算式は次のとおりです。

遺留分算定の基礎となる遺産額 = 相続開始時に被相続人が所有していた財産 + 贈与財産 - 借金

①相続開始時(被相続人が亡くなった時点)に被相続人が所有していた財産 が基礎となります。

これには、現金、預貯金、不動産、株式などの資産が含まれます。

②贈与財産を加算します。

これは、相続開始前1年間に行われた贈与や相続開始前10年以内の特別受益などが対象になります。

③死因贈与も遺産に加算される点に注意が必要です。これは被相続人が亡くなることを条件に行われた贈与であり、遺言による遺贈と同様に扱われます。

④被相続人が死亡した際の負債(住宅ローンや借金など)を遺産総額から控除します。

これらの要素を含めて遺産額が確定し、その上で遺留分の計算が行われます。

5. 遺留分を請求できるケース

遺留分を請求できるのは、不公平な遺言が残された場合に限りません。死因贈与や生前贈与がある場合、あるいは相続人以外の第三者への贈与が行われた場合など、遺留分が侵害される状況は複数あります。

以下に、具体的なケースを紹介します。

5-1. 死因贈与があった場合

死因贈与とは、被相続人が死亡した際に発生する贈与です。

たとえば、被相続人が「自分が亡くなったら特定の相手に不動産を贈与する」という約束を生前に交わしていた場合、これが死因贈与に該当します。

5-2. 生前贈与があった場合

被相続人が生前に贈与した財産も、遺留分請求の対象となることがあります。

特に、相続開始前1年間に行われた生前贈与や、特別受益とみなされる贈与がある場合、遺留分を請求することができます。

■特別受益

たとえば、被相続人が生前に特定の相続人に大きな財産(住宅や高額な金銭)を贈与していた場合、これが特別受益として遺留分の計算に加えられることがあります。特別受益は、相続開始前10年以内の贈与が対象となる場合があります。

■故意に遺留分を侵害するための贈与

被相続人と受贈者が「遺留分を侵害することを意図して行った贈与」である場合、たとえ1年以上前の贈与であっても、遺留分請求の対象となります。

5-3. 不公平な遺言による財産分配

不公平な遺言によって特定の相続人が多くの財産を受け取ることがあり、これにより他の相続人の遺留分が侵害される場合があります。

たとえば、「特定の相続人に全財産を相続させる」という遺言が残されていた場合でも、遺留分を請求することが可能です。

5-4. 相続人以外の第三者への遺贈

相続人以外の第三者に対しての遺贈も遺留分を侵害する可能性があります。

たとえば、愛人や友人に多額の財産を遺贈する内容の遺言があった場合、遺産の大部分が減少し、相続人の遺留分が侵害されることがあります。

このような場合、相続人は第三者に対して遺留分侵害額請求を行うことができます。

6. 遺留分侵害額請求の手続き

6-1. 遺留分侵害額請求とは?

遺留分侵害額請求は、相続において遺留分を侵害された相続人が、不当に多くの財産を受け取った相続人や第三者に対して、不足分を金銭で返還してもらうための法的手続きです。

2019年7月1日に施行された民法改正以前の「遺留分減殺請求」という制度では、不動産や株式などの財産自体を取り戻すことができましたが、これにより相続人同士が財産を共有することになり、処分や利用が複雑化する問題がありました。

そこで、改正後は遺留分侵害額請求に変更され、財産の現物ではなく、その価値分を金銭で清算することが基本となりました。この変更により、相続人同士のトラブルが早期に解決しやすくなり、不動産や株式の共有に伴う問題を避けられるようになりました。

6-2. 遺留分侵害額請求の流れ

遺留分侵害額請求は、まず相続人同士での話し合いから始めます。

もし話し合いで解決がつかなければ、家庭裁判所での調停を申し立てることが次のステップです。調停では、裁判所が間に入って話し合いを進めますが、それでも合意に至らない場合は訴訟に発展します。

最終的に裁判所が遺産分割の判決を下し、相続人に対する支払い命令が出されることもあります。

6-3. 遺留分請求の時効に注意

遺留分侵害額請求には、時効と除斥期間があります。

まず、相続開始と遺留分侵害を知った日から1年以内に請求を行わなければ、時効によって遺留分を請求する権利を失います。

また、遺留分を侵害されているかどうかに関わらず、相続開始から10年が経過すると除斥期間により請求権が消滅します。

したがって、相続が発生した際には、できるだけ早く自分の遺留分が侵害されているかどうかを確認し、必要であれば早急に対応することが重要です。

7. よくある質問(Q&A)

| Q1: 兄弟姉妹には遺留分はありませんか? |

| A1: はい、兄弟姉妹には遺留分の権利はありません。遺留分は、配偶者や子供(直系卑属)、親(直系尊属)にのみ認められています。兄弟姉妹が相続人となる場合でも、遺留分は請求できません。 |

| Q2: 遺留分は放棄することができますか? |

| A2: はい、放棄できます。被相続人が亡くなる前に放棄する場合は、家庭裁判所の許可が必要です。亡くなった後に放棄する場合は、家庭裁判所の許可は不要で、自分の意思で放棄できます。 |

| Q3: 生前贈与があった場合、遺留分はどう計算されますか? |

| A3: 相続開始前1年間に行われた生前贈与は、遺留分の計算に含まれます。また、特別受益としてみなされる贈与については、相続開始前10年以内の贈与も遺留分計算に含められる場合があります。そのため、生前贈与によって他の相続人の遺留分が侵害されている可能性がある場合は、遺留分侵害額請求の対象となることがあります。 |

| Q4: 生前贈与を同時に受けた相手が2人いる場合、どちらに請求しますか? |

| A4: 同時期に生前贈与を受けた相手が2人以上いる場合には、それぞれの受贈者に対して、贈与額に応じた割合で請求を行うことができます。たとえば、AさんとBさんが同時に生前贈与を受けた場合、それぞれの贈与額に比例して遺留分侵害額を請求する形になります。 |

| Q5: 遺産に不動産や株式がある場合、いつの時点での価値で計算しますか? |

| A5: 不動産や株式は、相続開始時(被相続人が亡くなった時点)の価値で計算します。不動産は相続税路線価や地価公示価格を基準に評価し、株式は上場株であれば相続開始日の終値、非上場株は専門的な評価方法で算定されます。 |

8. nocosにできること

nocosを運営するNCPグループは、司法書士・行政書士・税理士等の有資格者100名以上を要する、相続手続きに特化した専門集団です。2004年の創業以来、累計受託件数89,000件以上の実績を重ね、現在、日本全国での相続案件受託件数No.1※となっています。全国の最寄りの事務所やご自宅へのご訪問、オンライン面談等で資格者が直接ご相談を承りますので、まずはお気軽にお問い合わせください。